СНР КФХ: в какой декларации отражать налоги и платежи работников по новому НК РК 2026? (Разъяснение КГД МФ РК от 7 октября 2025 года)

- 2208

-

ID: -

Date: 16:02:2026

-

<неавторизован>

Нужно ли СНР КФХ в 2026 году отражать налоги и платежи за работников в форме 200.00?

Нужно ли отражать налоги и социальные платежи работников в форме 200.00?

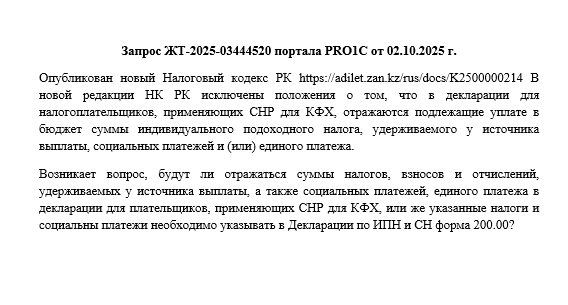

Опубликован новый Налоговый кодекс РК. В новой редакции НК РК исключены положения о том, что в декларации для налогоплательщиков, применяющих СНР для КФХ, отражаются подлежащие уплате в бюджет суммы индивидуального подоходного налога, удерживаемого у источника выплаты, социальных платежей и (или) единого платежа.

Возникает вопрос, будут ли отражаться суммы налогов, взносов и отчислений, удерживаемых у источника выплаты, а также социальных платежей, единого платежа в декларации для плательщиков, применяющих СНР для КФХ, или же указанные налоги и социальны платежи необходимо указывать в Декларации по ИПН и СН форма 200.00?

- Специальные налоговые режимы 2026 года

- Запретительный список для СНР Упрощенная декларация 2026 года: кому можно работать на СНР? (официальный проект)

- Специальные налоговые режимы: что изменилось в 2026 году?

- Упрощенная декларация 2026 года: где отражать налоги и платежи по доходам работников и физических лиц? (Разъяснение КГД МФ РК от 23 октября 2025 года)

Разъяснение КГД МФ РК от 07.10.2025 г.

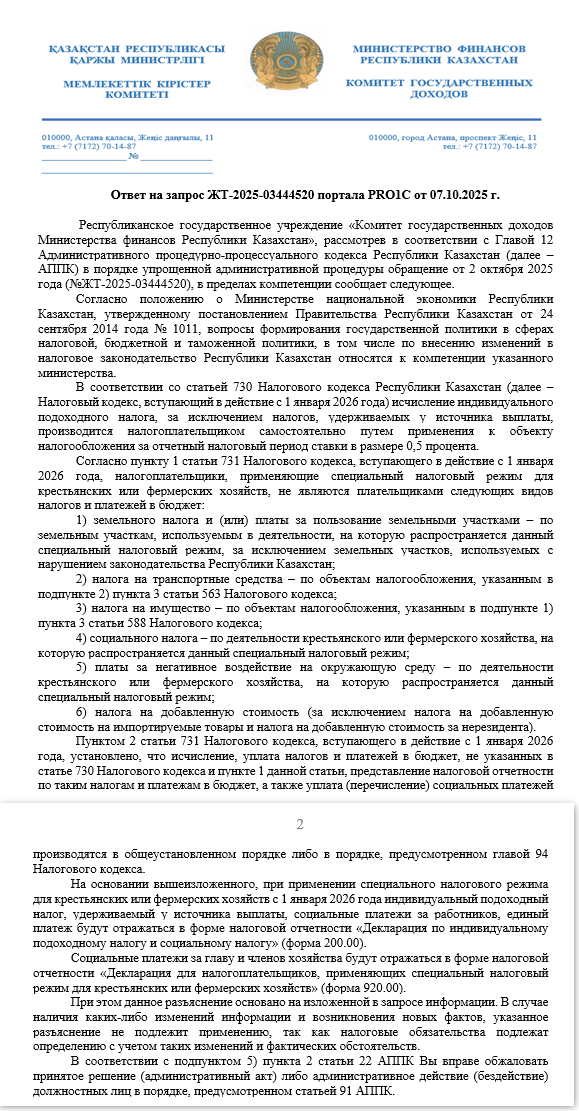

Республиканское государственное учреждение «Комитет государственных доходов Министерства финансов Республики Казахстан», рассмотрев в соответствии с Главой 12 Административного процедурно-процессуального кодекса Республики Казахстан (далее – АППК) в порядке упрощенной административной процедуры обращение от 2 октября 2025 года (№ЖТ-2025-03444520), в пределах компетенции сообщает следующее.

Согласно положению о Министерстве национальной экономики Республики Казахстан, утвержденному постановлением Правительства Республики Казахстан от 24 сентября 2014 года № 1011, вопросы формирования государственной политики в сферах налоговой, бюджетной и таможенной политики, в том числе по внесению изменений в налоговое законодательство Республики Казахстан относятся к компетенции указанного министерства.

В соответствии со статьей 730 Налогового кодекса Республики Казахстан (далее – Налоговый кодекс, вступающий в действие с 1 января 2026 года) исчисление индивидуального подоходного налога, за исключением налогов, удерживаемых у источника выплаты, производится налогоплательщиком самостоятельно путем применения к объекту налогообложения за отчетный налоговый период ставки в размере 0,5 процента.

Согласно пункту 1 статьи 731 Налогового кодекса, вступающего в действие с 1 января 2026 года, налогоплательщики, применяющие специальный налоговый режим для крестьянских или фермерских хозяйств, не являются плательщиками следующих видов налогов и платежей в бюджет:

1) земельного налога и (или) платы за пользование земельными участками – по земельным участкам, используемым в деятельности, на которую распространяется данный специальный налоговый режим, за исключением земельных участков, используемых с нарушением законодательства Республики Казахстан;

2) налога на транспортные средства – по объектам налогообложения, указанным в подпункте 2) пункта 3 статьи 563 Налогового кодекса;

3) налога на имущество – по объектам налогообложения, указанным в подпункте 1) пункта 3 статьи 588 Налогового кодекса;

4) социального налога – по деятельности крестьянского или фермерского хозяйства, на которую распространяется данный специальный налоговый режим;

5) платы за негативное воздействие на окружающую среду – по деятельности крестьянского или фермерского хозяйства, на которую распространяется данный специальный налоговый режим;

6) налога на добавленную стоимость (за исключением налога на добавленную стоимость на импортируемые товары и налога на добавленную стоимость за нерезидента).

Пунктом 2 статьи 731 Налогового кодекса, вступающего в действие с 1 января 2026 года, установлено, что исчисление, уплата налогов и платежей в бюджет, не указанных в статье 730 Налогового кодекса и пункте 1 данной статьи, представление налоговой отчетности по таким налогам и платежам в бюджет, а также уплата (перечисление) социальных платежей производятся в общеустановленном порядке либо в порядке, предусмотренном главой 94 Налогового кодекса.

На основании вышеизложенного, при применении специального налогового режима для крестьянских или фермерских хозяйств с 1 января 2026 года индивидуальный подоходный налог, удерживаемый у источника выплаты, социальные платежи за работников, единый платеж будут отражаться в форме налоговой отчетности «Декларация по индивидуальному подоходному налогу и социальному налогу» (форма 200.00).

Социальные платежи за главу и членов хозяйства будут отражаться в форме налоговой отчетности «Декларация для налогоплательщиков, применяющих специальный налоговый режим для крестьянских или фермерских хозяйств» (форма 920.00).

При этом данное разъяснение основано на изложенной в запросе информации. В случае наличия каких-либо изменений информации и возникновения новых фактов, указанное разъяснение не подлежит применению, так как налоговые обязательства подлежат определению с учетом таких изменений и фактических обстоятельств. В соответствии с подпунктом 5) пункта 2 статьи 22 АППК Вы вправе обжаловать принятое решение (административный акт) либо административное действие (бездействие) должностных лиц в порядке, предусмотренном статьей 91 АППК.

Источник: обращение на eOtinish

- 2208

Вход через портал STSL Войти через портал 1С:ИТС

Нет комментариев